Vous pouvez obtenir votre Crédit Impôt Recherche chaque année, sans limite de temps. En effet, il n’y a pas de notion d’âge de l’entreprise comme pour le Statut de Jeune Entreprise Innovante ! Cependant, la question des délais à respecter pour déclarer son CIR ou CII se pose souvent.

Dans cet article, nous vous proposons de faire le point sur :

- La continuité de votre CIR année après année

- La période de calcul des dépenses éligibles

- Le délai de déclaration

- Le délai de paiement

- Le délai de prescription

Déterminer la date de déclaration de votre CIR et votre CII

Rappel sur le CIR et le CII

Comme nous l’avons vu dans notre guide pratique, on calcule le CIR sur la base des dépenses éligibles de vos projets de R&D.

Cependant ces projets ne sont pas toujours « permanents ». Il existe des cycles de développement, suivis par des cycles de mise sur le marché et croissance.

Contrairement à ce qu’on pourrait croire, ne pas déclarer de CIR une année ne vous exclut pas du dispositif.

Par exemple, si vous touchez un CIR en 2020, vous pourrez tout à fait en toucher un autre en 2023, même si vous n’avez pas fait de déclaration en 2021 et 2022.

Souvent, votre équipe technique continue à travailler sur le projet, même (et surtout) après les phases lourdes de R&D. Vous devez améliorer sans cesse votre produit, optimiser des fonctionnalités, en développer de nouvelles. Cela nécessite des travaux techniques importants.

Si vous êtes une PME, ces phases d’amélioration fonctionnelle vous permettent de toucher du CII, qui est fait pour cela !

Vous pouvez donc cumuler ou alterner CIR et CII, en fonction des travaux techniques réalisés par votre équipe.

Préparez votre check-list de préparation

- A chaque clôture de votre exercice fiscal : réalisez, ou faites réaliser un audit complet des travaux de l’année civile précédente,

- Lorsque projets menés à bien répondent aux règles d’éligibilité au CIR : vous pouvez démarrer le chiffrage de ce dernier,

- Si les projets réalisés ne correspondent pas aux règles du CIR, mais touchent plus à des innovations d’ordre fonctionnel, vous pouvez (si vous êtes une PME) déclarer du CII,

- Si vous avez cessé toute activité de R&D et d’innovation, alors vous déposez vos comptes sans déclarer de crédit d’impôt lié à l’innovation ou la recherche.

La période de calcul des dépenses

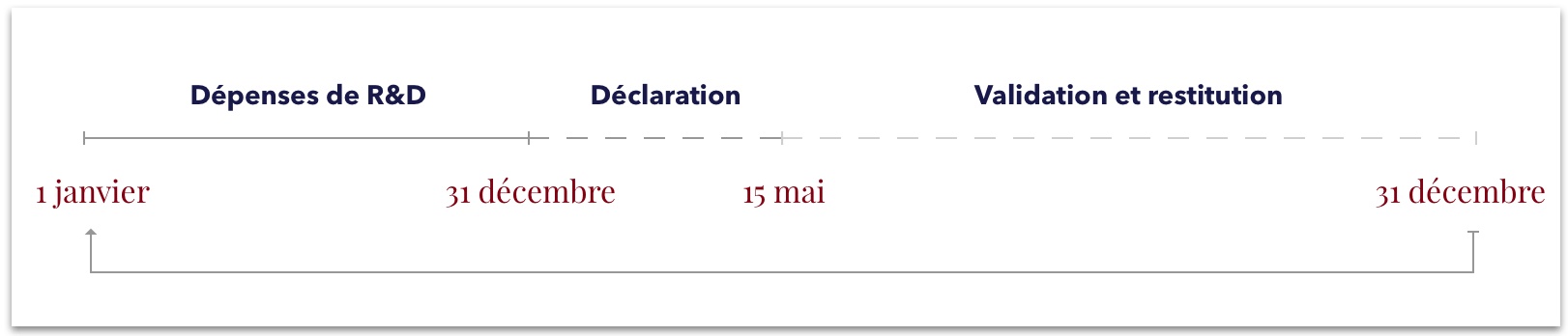

C’est un point fondamental : le CIR, tout comme le CII, se calcule d’année civile en année civile. Quelle que soit votre date de clôture annuelle. Cette manière de faire est déroutante, et peut entraîner des décalages de trésorerie importants.

Par exemple :

Si vous clôturez votre exercice au 30 septembre, vous calculerez votre CIR sur la base des dépenses réalisées entre le 1er janvier et le 31 décembre de l’année précédente. Les dépenses effectuées entre le 1er janvier et le 30 septembre de l’année en cours ne seront prises en compte que dans le CIR de l’année suivante.

En revanche, si vous clôturez au 31 décembre, vos exercices fiscaux s’alignent sur les années civiles. Vous touchez, dès la clôture de vos comptes, le CIR qui porte sur l’année qui vient de se terminer :

Vous clôturez en cours d’année et souhaitez effectuer cet alignement ? C’est tout à fait possible, via un exercice prolongé, ou un exercice court. Nous vous conseillons la lecture de notre article dédié à ce sujet, qui contient les conseils avisés d’un expert comptable spécialiste des Startups.

Le délai de déclaration du CIR/CII

Votre CIR, tout comme votre CII, sera déclaré avec votre relevé de solde d’Impôt sur les Sociétés. C’est logique puisque vous déduisez le montant de votre CIR ou de votre CII de ce dernier.

Par exemple :

- Vous clôturez votre exercice fiscal le 31 décembre : vous avez jusqu’au 15 mai de l’année suivante pour télé-déclarer votre Crédit d’Impôt Recherche et/ou Crédit d’Impôt Innovation. Et cela en même temps que votre relevé de solde d’IS,

- Vous clôturez votre exercice fiscal le 30 juin : vous avez jusqu’au 15 octobre pour déposer la déclaration calculée sur les dépenses de R&D de l’année civile précédente.

Le délai de paiement

Si vous payez de l’IS, votre CIR/CII est immédiatement imputé sur ce dernier. Pour les PME, si le montant de votre CIR/CII excède celui de votre IS, le solde vous sera restitué en cash par l’administration fiscale.

Dans ce cas, comptez largement 3 à 6 mois (voire plus) pour obtenir vos fonds, les délais de traitement varient beaucoup d’un SIE à un autre.

Notre conseil : Réalisez le plus vite possible votre chiffrage de CIR/CII et déposez ainsi le plus tôt possible votre relevé de solde d’IS !

En effet, même si le délai de traitement ne varie pas, vous disposerez de vos fonds plus rapidement !

Le délai de prescription

Pour déclarer (et toucher) rétroactivement votre CIR/CII

Vous pouvez déclarer un ou plusieurs CIR/CII, y compris sur des exercices passés et déjà clos. Vous avez dans ce cas 3 ans pour déposer une demande rectificative, et obtenir vos crédits d’impôts.

Par exemple :

jusqu’au 31 décembre 2022, les dépenses des années civiles 2019, 2020 et 2021 peuvent faire l’objet d’un remboursement au titre du CIR et/ou du CII.

Notez que cette procédure va automatiquement générer une expertise, ce qui entraine des délais de paiement supérieurs à 6 mois.

Pour les contrôles

La prescription fiscale va dans les deux sens : l’administration peut déclencher un contrôle de votre CIR/CII durant 3 ans (+ l’année en cours). Il est donc important, si vous confiez votre CIR/CII à un conseil, que ce dernier s’engage à vous conseiller durant ces expertises, y compris après obtention. Gardez bien en tête les délais à respecter pour déclarer CIR et CII, ainsi que celui de prescription.

En effet, ces contrôles « a posteriori » sont courants, surtout pour les entreprises qui imputent les crédits d’impôts sur leur IS. Pour les autres, l’administration s’efforce de contrôler les CIR/CII en amont.